環境スコア

| 政策金利 | 10年国債金利 | 社債スプレッド | 米ドル指数 | NAAIM | |

| 2025/9 | 4.22 | 4.10 | 1.68 | 97.7 | 80.66 |

| 2025/10 | 4.22 | 4.11 | 1.64 | 99.7 | 100.83 |

| 2025/11 | 3.88 | 4.11 | 1.76 | 98.9 | 98.57 |

直近の米国経済指標を確認すると、いくつか気になる点が見えてきます。

政策金利は9月から11月にかけて低下しているものの、10年国債金利は4.1%前後で推移しており、大きな低下は見られていません。

インフレ懸念は和らぎつつある一方で、市場としてはまだ完全に安心しきれていない状況だと感じます。

理論的に考えると、政策金利が低下する局面では、超長期国債(EDVなど)の比率を調整したくなる場面でもあります。

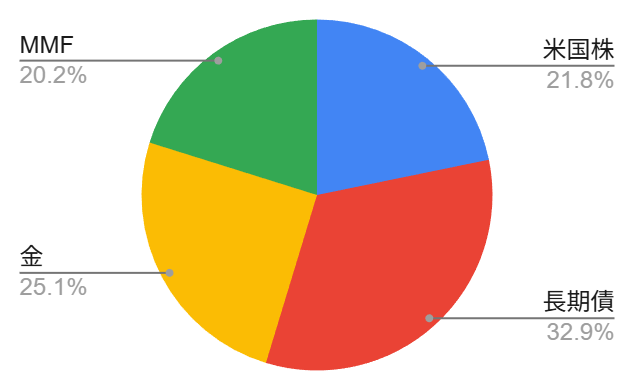

ただし、私自身は資産配分についてあらかじめ分散のルールを定めており、そのルールを優先する方針を取っています。

相場観と実際の行動を切り離すことで、判断のブレを抑えることを意識しています。

また、今回特に注目していたのがNAAIM指数です。

一般的に、NAAIMが100を超えると短期的な調整が入りやすいと言われていますが、実際にその後、比較的大きな下落が見られました。

結果的には、この指標が示していた警戒感は一定程度機能していたように思います。

もう一段下落していれば、個人的に設定している購入サインが点灯する水準でしたが、そこには届きませんでした。

やや残念ではあるものの、この水準で踏みとどまっていること自体が、市場の過熱感が極端ではないことを示しているとも考えられます。

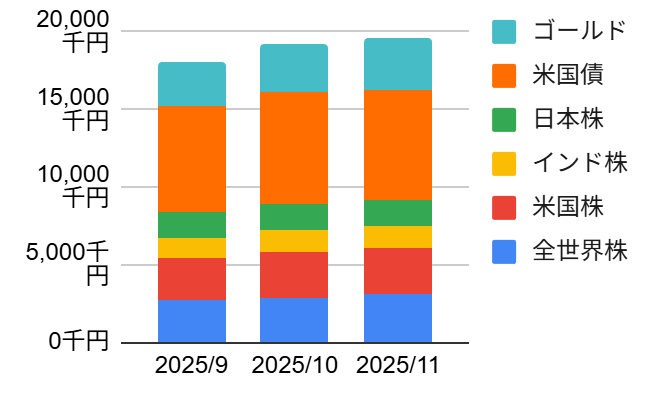

資産推移

| 全世界株 | 米国株 | インド株 | 日本株 | 米国債 | ゴールド | 合計 | |

| 2025/9 | 2,693千円 | 2,673千円 | 1,302千円 | 1,671千円 | 6,852千円 | 2,836千円 | 18,027千円 |

| 2025/10 | 2,857千円 | 2,910千円 | 1,440千円 | 1,720千円 | 7,218千円 | 3,048千円 | 19,193千円 |

| 2025/11 | 3,092千円 | 2,926千円 | 1,458千円 | 1,726千円 | 7,107千円 | 3,237千円 | 19,545千円 |

こちらで私の投資戦略について説明していますので、まずは参照ください。

直近数か月の資産推移を見ると、全体としては増加基調を維持しているものの、その内訳からは現在の市場環境がよりはっきりと読み取れるように感じます。

足元では、インフレ懸念が再び意識される局面が続いています。

米国では利下げが実施されている一方で、金融当局内部からもインフレ再燃への警戒感が示されており、政策判断は決して一枚岩ではありません。

こうした背景もあり、長期金利は大きく低下せず、債券市場はやや重たい動きとなっています。

この影響を受ける形で、米国債の評価額は伸び悩んでいます。

「利下げ=債券価格の上昇」という単純な構図にはならず、インフレ警戒と金利高止まりが同時に意識されている状況と言えそうです。

一方で、ゴールドは堅調に推移しています。

インフレや先行き不透明感が意識される局面では、実物資産やインフレ耐性のある資産に資金が向かいやすく、その傾向が数字にも表れているように見えます。

株式については、全体として上昇基調を維持しています。

利下げによる企業価値の下支え期待が意識されている可能性はありますが、同時にインフレや金利動向への警戒感も残っており、楽観一色という印象は受けません。

市場は好材料と不安材料を同時に織り込みながら、慎重にバランスを取っているように感じられます。

このように、資産全体は増えているものの、その背景には「インフレ再警戒」「金融政策への不透明感」「安全資産への選好」といった複数の要素が絡み合っています。

短期的な値動きに一喜一憂するよりも、こうした環境認識を整理しながら、自身の運用ルールを淡々と守っていく姿勢が、改めて重要だと感じています。

コメント