環境スコア

| 政策金利 | 10年国債金利 | 社債スプレッド | 米ドル指数 | NAAIM | |

| 2025/10 | 4.22 | 4.11 | 1.64 | 99.7 | 100.83 |

| 2025/11 | 3.88 | 4.11 | 1.76 | 98.9 | 98.57 |

| 2025/12 | 3.72 | 4.19 | 1.73 | 99.1 | 97.72 |

今回の指標を俯瞰すると、米国経済は依然として堅調だと感じます。

政策金利は段階的に低下している一方で、10年国債金利は大きく崩れておらず、信用スプレッドも落ち着いた水準を維持しています。

さらに、直近の失業率は4.4%と、景気後退を強く示唆する数字ではありません。

市場には利下げ期待が先行していますが、少なくとも雇用環境を見る限り、米国経済が急激に減速している印象は受けません。

「減速を警戒する局面」というより、「堅調さの中に変化の兆しが混じり始めた段階」と捉える方が、今の実態に近いのではないでしょうか。

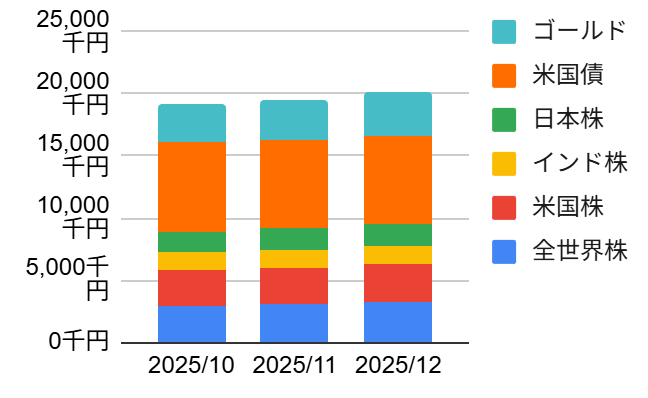

資産推移

| 全世界株 | 米国株 | インド株 | 日本株 | 米国債 | ゴールド | 合計 | |

| 2025/10 | 2,857千円 | 2,910千円 | 1,440千円 | 1,720千円 | 7,218千円 | 3,048千円 | 19,193千円 |

| 2025/11 | 3,092千円 | 2,926千円 | 1,458千円 | 1,726千円 | 7,107千円 | 3,237千円 | 19,545千円 |

| 2025/12 | 3,299千円 | 2,953千円 | 1,516千円 | 1,800千円 | 7,075千円 | 3,498千円 | 20,141千円 |

こちらで私の投資戦略について説明していますので、まずは参照ください。

資産総額は2,000万円を超えました。

ただ、不思議なことに達成感はほとんどありません。数字が増えたという事実と、実感のあいだに距離がある感覚です。今の関心は「いくらになったか」よりも、「次の購入サインがいつ点灯するか」に向いています。

内訳を見ると、全世界株と米国株は想定どおりの役割を果たしています。

大きく主張することはなく、為替と株価の積み重ねでポートフォリオ全体を底支えしている印象です。インド株は相変わらず変動はありますが、成長枠としては健在で、短期で評価するよりも時間を味方につける資産だと再認識させられます。

日本株は派手さこそないものの、安定感が増してきました。

為替に振り回される局面も減り、全体のバランスを取る存在に近づいています。一方で、米国債は悩ましい状況です。長期金利がレンジにとどまっているため、価格面での恩恵は乏しく、TMFについては逓減リスクを正面から受け続けています。

ゴールドは、その間で静かに機能しています。

上昇を期待するというより、「何も起きなくても意味がある」という立ち位置で、精神的な安定装置として存在感を放っています。

売買を重ねれば、そのたびにコストは確実に積み上がります。

だからこそ、動かすなら中途半端ではなく一気に、という考えが頭をよぎります。今は何かを決断する局面というより、条件が揃うのを待ちながら、構造が崩れていないかを確認するフェーズなのだと思います。

特別な売り買い

特にありませんでした。

定期リバランスのタイミングですが、ノートレードゾーンのため動きなしです。

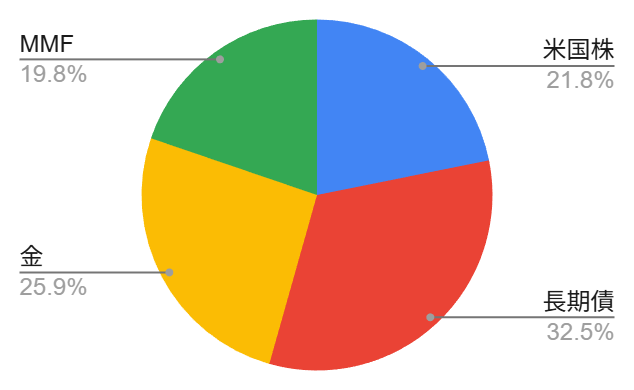

年始ということもあり、あらためて今年の方針を整理しておきます。

購入サインが点灯した場合は、米国株式比率を34%まで引き上げる方向で考えています。ただし、これはあくまで市場環境次第であり、タイミングを機械的に決め打ちするつもりはありません。

相場の動き次第では、一度に移行するのではなく、月ごとに少しずつ比率を調整する選択肢も視野に入れています。

リスクを取るかどうか以上に、「どの取り方をするか」を意識したい年始です。

コメント